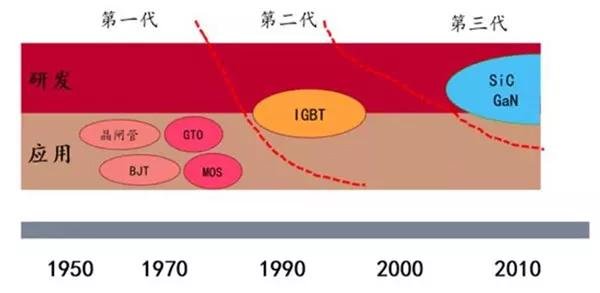

第一代半导体材料以硅为代表;

第二代半导体材料砷化镓也已经广泛应用;

而以氮化镓和碳化硅、氧化锌、氧化铝、金刚石等为代表的第三代半导体材料。

相较前两代产品性能优势显著,凭借其高效率、高密度、高可靠性等优势,在新能源汽车、通信以及家用电器等领域发挥重要作用,成为业内关注的新焦点。

一、产业概述

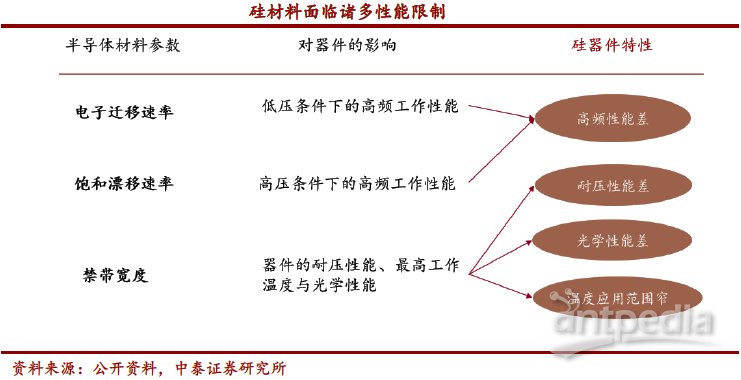

1.1 半导体硅(Si)材料的限制

上世纪五十年代以来,以硅(Si)材料为代表的第一代半导体材料引发了集成电路(IC)为核心的微电子领域迅速发展。然而,由于硅材料的带隙较窄、电子迁移率和击穿电场较低,Si 在光电子领域和高频高功率器件方面的应用受到诸多限制。

1.2 半导体材料性能对比

随着Si材料的瓶颈日益突出,以砷化镓(GaAs)为代表的第二代半导体材料开始崭露头角,使半导体材料的应用进入光电子领域,尤其是在红外激光器和高亮度的红光二极管等方面。第三代半导体材料的兴起,则是以氮化镓(GaN)材料p型掺杂的突破为起点,以高亮度蓝光发光二极管(LED)和蓝光激光器(LD)的研制成功为标志,包括GaN、碳化硅(SiC)和氧化锌(ZnO)等宽禁带材料。

1.3 三代半导体材料应用情况

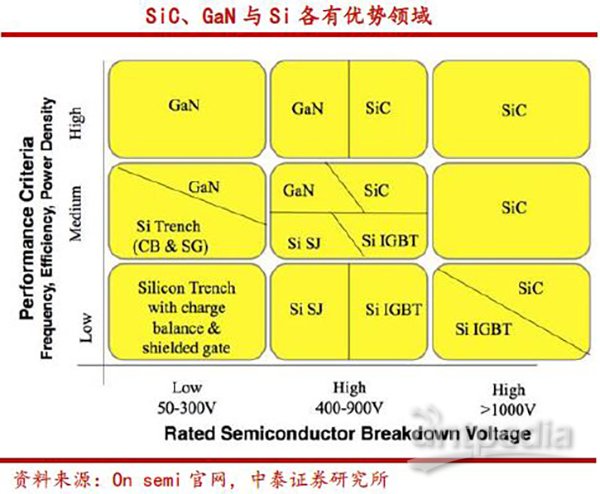

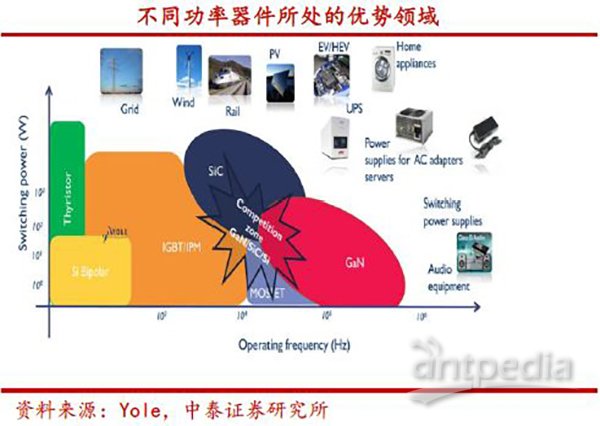

第三代半导体(以SiC和GaN为主)又称宽禁带半导体,禁带宽度在2.2eV以上,具有高击穿电场、高饱和电子速度、高热导率、高电子密度、高迁移率等特点,逐步受到重视。SiC与GaN相比较,前者相对GaN发展更早一些,技术成熟度也更高一些;两者有一个很大的区别是热导率,这使得在高功率应用中,SiC占据统治地位;同时由于GaN具有更高的电子迁移率,因而能够比SiC或Si具有更高的开关速度,在高频率应用领域,GaN具备优势。

二、SIC产业概况

2.1 SiC产业概述

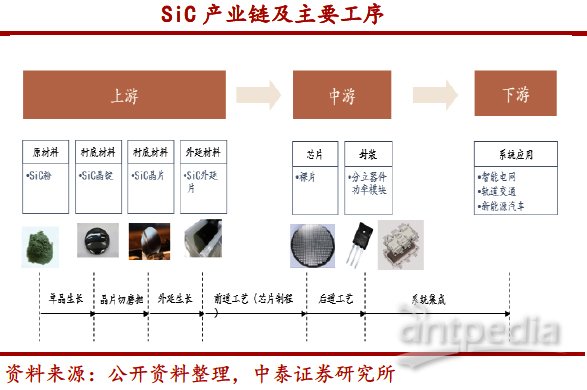

SiC生产过程分为SiC单晶生长、外延层生长及器件制造三大步骤,对应的是产业链衬底、外延、器件与模组三大环节。

其中SiC衬底通常用Lely法制造,国际主流产品正从4英寸向6英寸过渡,且已经开发出8英寸导电型衬底产品。

SiC外延通常用化学气相沉积(CVD)方法制造,根据不同的掺杂类型,分为n型、p型外延片。

SiC器件上,国际上600~1700VSiCSBD、MOSFET已经实现产业化,主流产品耐压水平在1200V以下,封装形式以TO封装为主。

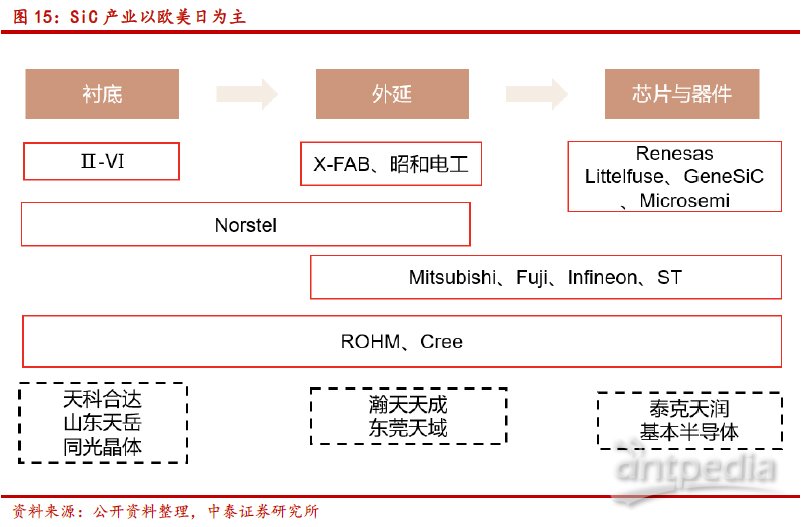

2.2 SiC 产业格局

全球 SiC产业格局呈现美国、欧洲、日本三足鼎立态势。其中美国全球独大,全球SiC产量的70%~80%来自美国公司,典型公司是Cree、Ⅱ-Ⅵ;欧洲拥有完整的SiC衬底、外延、器件以及应用产业链,典型公司是英飞凌、意法半导体等;日本是设备和模块开发方面的领先者,典型公司是罗姆半导体、三菱电机、富士电机等。

2.3 SiC功率器件市场空间

根据Yole的预测,2017~2023年,SiC功率器件市场将以每年31%的复合增长率增长,2023年将超过15亿美元;而SiC行业龙头Cree则更为乐观,其预计短期到2022年,SiC在电动车用市场空间将快速成长到24亿美元,是2017年车用SiC整体收入(700万美元)的342倍。

三、GaN产业概况

3.1 GaN 材料特性

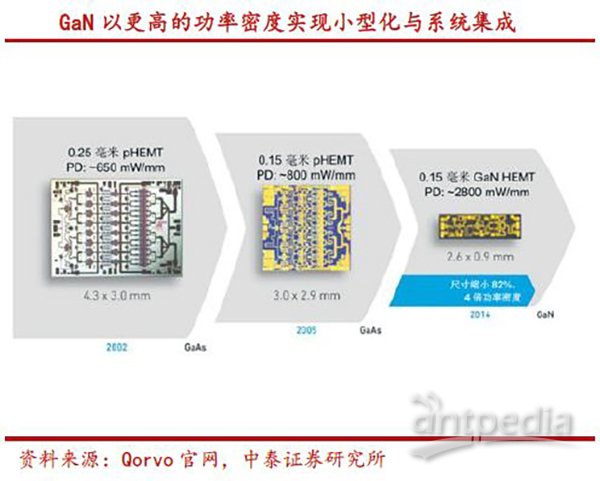

GaN 材料与Si/SiC 相比有独特优势。GaN与SiC同属于第三代宽禁带半导体材料,相较于已经发展十多年的SiC,GaN功率器件是后进者,它拥有类似SiC性能优势的宽禁带材料,但拥有更大的成本控制潜力。与传统Si材料相比,基于GaN材料制备的功率器件拥有更高的功率密度输出,以及更高的能量转换效率,并可以使系统小型化、轻量化,有效降低电力电子装置的体积和重量,从而极大降低系统制作及生产成本。

3.2 GaN器件发展情况

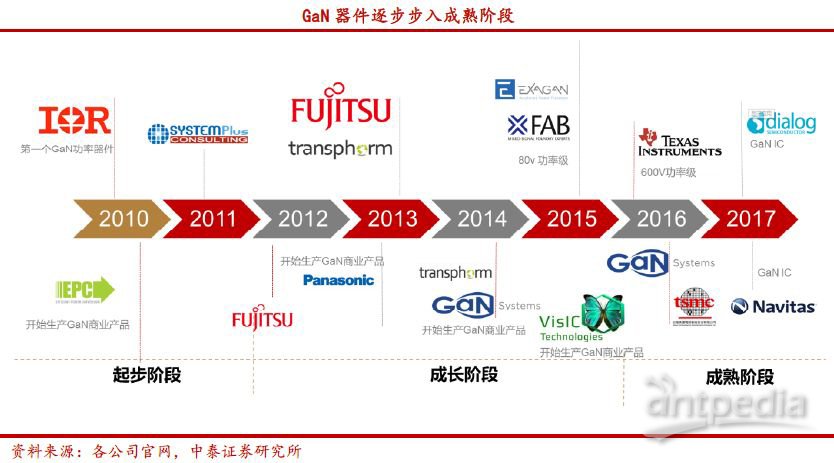

基于GaN的LED自上世纪90年代开始大放异彩,目前已是LED的主流,自20世纪初以来,GaN功率器件已经逐步商业化。2010年,第一个GaN功率器件由IR投入市场,2014年以后,600V GaN HEMT已经成为GaN器件主流。2014年,行业首次在8英寸SiC上生长GaN器件。

3.3 GaN应用场景

GaN与SiC、Si材料各有其优势领域,但是也有重叠的地方。GaN材料电子饱和漂移速率最高,适合高频率应用场景,但是在高压高功率场景不如SiC;随着成本的下降,GaN有望在中低功率领域替代二极管、IGBT、MOSFET等硅基功率器件。以电压来分,0~300V是Si材料占据优势,600V以上是SiC占据优势,300V~600V之间则是GaN材料的优势领域。

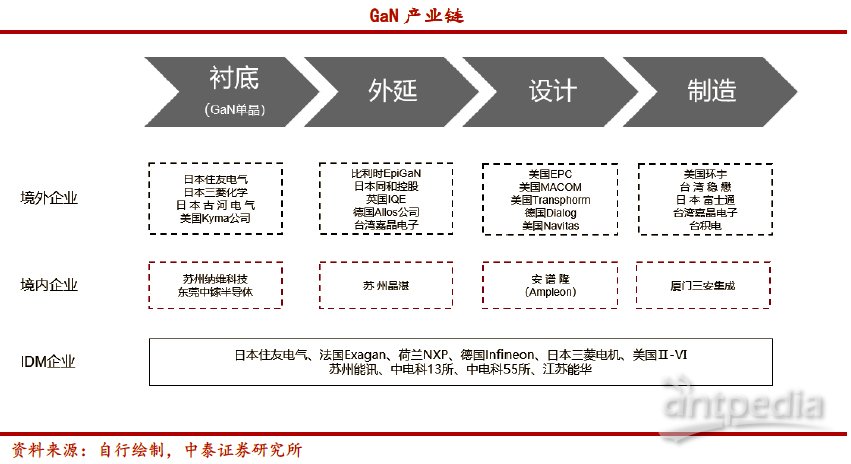

3.4 GaN 产业链概述

GaN与SiC产业链类似,GaN器件产业链各环节依次为:GaN单晶衬底(或SiC、蓝宝石、Si)→GaN材料外延→器件设计→器件制造。目前产业以IDM企业为主,但是设计与制造环节已经开始出现分工,如传统硅晶圆代工厂台积电开始提供GaN制程代工服务,国内的三安集成也有成熟的GaN制程代工服务。各环节相关企业来看,基本以欧美企业为主,中国企业已经有所涉足。