天瑞仪器上市:谁是真正的获益者?

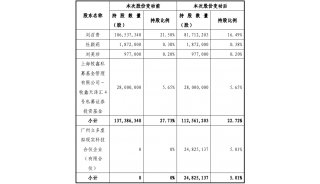

2010年11月16日,对于主业为化学分析仪器及其应用软件研发生产销售的江苏天瑞仪器[43.65 0.32% ]股份有限公司(以下简称天瑞仪器,300165.SZ)来说,是个“大喜”的日子,因为在这一天其在A股市场上的IPO申请获得了中国证监会的批准,已经拿到了入住A股创业板的“通行证”。此后,天瑞仪器和主承销商东方证券确定公司本次发行价格为65.00元/股,比所有网下配售对象平均报价高出5.25元,每股摊薄市盈率高达72.63倍。天瑞仪器IPO网下发行数量为370万股,共被10家机构投资者平均获得。

2011年1月25日,天瑞仪器满心欢喜地终于迎来了上市日。然而,让公司股东始料不及的是,天瑞仪器开盘即破发行价,当日开盘价仅为59元,远低于每股65元的发行价。上市首日,公司股价最高才冲至59.87元,最低下落至54.03元,收于54.16元,较发行价跌幅高达20.01%。当日公司成交量为2.1亿元,换手率为24.88%。

上市后,天瑞仪器交出的首份年报就很不“给力”。2010年公司实现净利润7712.60万元,同比增幅仅为9.10%,公司今年一季度实现净利润193.98万元,同比增幅仅为3.27%,2009年净利润同比增幅高达49.82%的“盛况”不复存在。

2011年4月25日,是天瑞仪器网下配售的370万股股票上市流通日,也就此拉开了公司股价下跌序幕。当日股价即暴跌5.08%,收于50.26元。随后5个交易日连续下跌,至5月4日,公司股价已最低跌至43.15元。粗略计算,参与公司网下申购的10家机构投资者总计亏损8084.5万元。

与天瑞仪器投资者损失惨重形成鲜明对比的是,主承销商东方证券却赚得盆盈钵满。作为天瑞仪器的主承销商,东方证券认为公司合理价值区间为61.02元/股~68.37元/股。而其94家网下配售对象给出的报价平均值仅为59.75元/股,最终公司的发行价被确定为每股65元。

值得投资者注意的是,天瑞仪器网下配售对象家数为10家,有效申购获得配售的比例高达(网下配售比例=网下发行数量/有效申购总量)4.12%,而同样属于仪器仪表行业并登陆A股创业板的聚光科技[17.34 0.35% ](300203.SZ)网下配售比例仅为2.61%。

网下配售比例对于投资者来说或许陌生,但对于主承销商来说,却是个好东西,因为这是调节上市公司募集资金总额的工具,也是调节其承销保荐费用多少的有力“法宝”。“网下配售比例对于上市公司和主承销商而言是个很好的调节工具,由于网下配售数额是固定的,因此网下有效申购总额就可以在上市公司和主承销商上调节,如果首发价格较高,就意味着网下机构有效申购的总额将会减少,那么网下配售比例就会较高,这就意味着网下申购的机构投资者感觉公司首发价格太高,后期破发的可能性非常大,而这样做的好处,就是上市公司的融资额度会大幅提高,主承销的承销费用也会大幅提高,反之,如果网下配售比例较低,则发行价也较低,机构投资者认可这一发行价,则公司上市后破发的可能性较小。”一位投行人士向《中国经营报》记者表示。

此外,新股上市后即使破发,发行人和投行也毫发无损。因此,面对高额利润的诱惑,除了上述手段外,主承销商还会通过财务包装等手段来提升新股发行价,从中获得高额的承销保荐费用。据统计,今年上市114家IPO公司已给券商投行带来了超过60亿元的保荐承销收入。