亚盛医药IPO敲定基石投资人,中国生物制药认购1.4亿元

医药魔方记者从香港证券交易所官网获悉,亚盛医药赴港IPO再次取得实质性进展。该公司10月16日更新的招股书显示,定价区间为32.20~34.20港元/股,具体定价将于10月21日公布,并将在10月28日正式登陆港交所进行交易。

值得一提的是,中国生物制药成为亚盛医药的基石投资者,这也是中国生物制药首次作为基石投资人投资创新药企业。根据亚盛医药发布的公告,中国生物制药于2019年9月26日与其签署协议,同意在若干条件规限下按发售价认购合共2000万美元(约1.4亿元) 。

港股创新药企业基石投资者人的变迁

“基石投资”是指企业IPO时在公募之前引进的“行业大V”,类似于内地的机构投资者或者产业基金,一般可以起到较好的背书作用。基石投资者制度是港交所特有,从2005年开始试行。

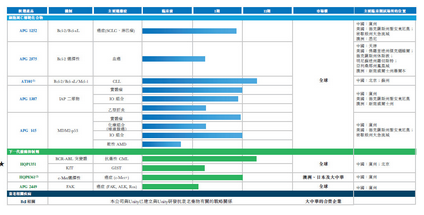

截止到目前,如果加上亚盛医药,已经有歌礼制药、华领医药等11家创新药企业登陆港交所。除了华领医药未公开基石投资者之外,其它10家企业均有基石投资者参与IPO前募资。

港交所IPO创新药企业的基石投资者

港交所对创新药企业的绿色通道开启之初,基石投资者几乎清一色为风险投资基金或者私募股权基金。比如信达生物10位投资人的基石名单包括红杉资本、惠理集团、淡马锡、礼来亚洲、维梧资本等,其中新加坡政府投资公司(GIC)参与了歌礼制药、百济神州、翰森制药等公司的基石投资。

但是这种由投资机构参与基石投资的范式,在最近似乎发生了一些变化。继三生制药基石投资迈博药业、舒泰神基石投资复宏汉霖之后,传统Pharma企业中国生物制药业参与了亚盛医药的基石投资。

亚盛医药招股书提到,中国生物制药已同意接受6个月禁售协议的规限。也就是说至少在6个月内,中国生物制药不会出售持有亚盛医药的任何股份。

中国生物制药为何基石投资亚盛医药?

对于IPO在即的创新药企业而言,一些知名资本或机构的参与无疑会起到了很好的“背书”作用,有利于上市后二级市场股价的稳定。对于普通投资者而言,跟随“大佬”的脚步,或许会让他们感觉吃了一颗“定心丸”。

正如中国生物制药投资亚盛医药这个案例,一家国内前三的传统大药厂投资一家新兴药企,不仅是财务上对产业“后起之秀”的资助,还有可能因为资金的介入而发酵出一些产业方面的合作。

大家都知道,中国生物制药是正大天晴集团在港交所上市主体。该集团产品主要集中在肿瘤、肝病、心脑血管病、镇痛、呼吸系统用药、骨科疾病等多个领域。2018年中国生物制药营业收入208.89亿元,比恒瑞还多了30多亿;净利润28.4亿元(扣非)。然而随着4+7集采政策的落地,仿制药业务已经不能像之前那样带来高利润。中国生物制药2019年上半年营收约人民币125.27亿元,但净利润仅为14.4 亿元。

从账面上来看,没有大规模布局创新药的中国生物制药并不缺钱,半年报显示该集团现金及银行结余资金为71.82亿元。那么,作为一个怀有抱负的大药厂而言,这笔钱一定是要走出去进行投资,而不是躺在账上吃利息。之所以在众多创新药企业中选择投资亚盛医药,笔者推测也是有所考虑的。

首先,对于投资者而言,仿制药已是明日黄花,创新药才是未来之星。在创新药产品线整体布局的广度和层次方面,以及过去几年上市的创新药产品数量上,中国生物制药都不如同样起步于江苏连云港的恒瑞医药,这或许是恒瑞医药市值远超中国生物制药的原因之一。因此无论是保持市值稳步提升,还是公司长远发展,中国生物制药必须加码创新药。

其次,中国有句俗话,创新不创新,关键看老板。中国生物制药的大股东是发家于泰国的正大集团。从中国生物制药最近与业内建立的一些合作来看,该公司在主观意愿上也是非常积极地在拥抱创新,比如该公司在今年5月与和铂医药达成战略合作,6月与康方生物联姻成立了一家合资公司,合作开发后者研发的PD-1抗体AK105等等。

第三,中国生物制药决定基石投资亚盛医药,或许还有肿瘤产品协同的考虑。正大天晴去年5月,收获了第一个肿瘤创新药安罗替尼,目前已斩获非小细胞肺癌、软组织肉瘤、小细胞肺癌三大适应症。正大天晴管线中的其他肿瘤项目,主要还是集中在实体瘤领域,在血液肿瘤领域布局薄弱,亚盛医药的产品对其刚好是一个非常好的补充。

从亚盛医药的管线来看,进展最快的项目HQP1351就是针对甲磺酸伊马替尼(格列卫)耐药的白血病治疗药物,目前已进入关键注册临床II期试验,有望于明年申请新药上市。除此之外,该公司还有多款处于全球领先的在研药物,在此不做过多赘述。

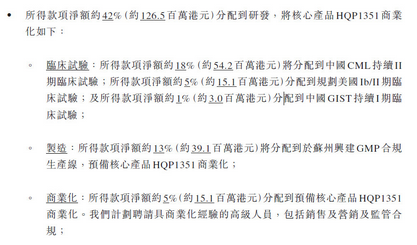

来源:亚盛医药招股书

记者从最新版的招股书获悉,亚盛医药此次在港交所拟募资3亿港元,其中将近一半的资金(约42%,1.27亿港元)将用于核心产品HQP1351商业化。也就是说,亚盛医药此次募资的目的性很强,相当于集中资源全力推进HQP1351项目。

说到商业化阶段,对于尚未建立商业化团队的亚盛医药而言,也急需拥有丰富销售网络及营销能力的中国生物制药的“点拨”。公开信息显示,中国生物制药的销售团队过万人,在基层被号称是“科室推土机”。可以推测,中国生物制药此次的基石投资,将为亚盛医药提供大量关于产品和销售方面的合作机会,并有可能成为后者关键的战略伙伴。

一位投资者告诉记者,中国生物制药此番投资亚盛医药,更像是一种战略投资布局,为后续的商业拓展合作铺路。

传统大药厂入股创新药企业,会成为一种趋势吗?

众所周知,创新药一直是医药研发皇冠上的明珠。随着港交所新政、科创板的开通,为创新药企业提供了更多募资渠道。一些优质的创新药企业陆续登陆资本市场,也使得我国创新药开发的星星之火渐成燎原之势。

一位投资者告诉笔者,尽管对部分早期创新药企业而言,眼下可能会面临募资寒冬等财务问题的考验;但是从中长期来看,随着人口老龄化,疾病治疗“刚需”人群比例的不断上升,创新药仍将是未来几年医药投资的最大“风口”之一。

过去我国医药研发一直停留在仿制药的水平,主要依靠生产和销售仿制药,凭借低廉的价格取得竞争优势,利润率较低。而研发创新能力强大的跨国药企则依靠品牌优势和先发优势,占据了我国高端主流医院的用药市场,甚至是享受药价上的“超国民待遇”,从而获得丰厚的利润。

在过去10年时间里,我国绝大部分仿制药企业并未抓住创新的机遇,国家新药重大专项的品种、某些疾病领域上市的新药往往是初创型的企业开发出来的。换句话说,与国外GSK、强生、罗氏等制药巨头纷纷成立专业化的产业基金,从基础研究就开始投资生物科技企业有所不同的是,我国创新药的种子多数是由风险投资机构所播种,来自传统药企业较少吃到创新的“果实”。

有受访者表示,传统大药厂入股创新药企业,好比两个人结婚,当双方情投意合、皆为长远利益考虑的情况下,这肯定是一种“双赢”。

一方面,对于不具备创新基因或者创新能力有限的传统药企,完全靠自主研发对他们来说,开发周期相对较长,开发难度也较高,若是通过入股或者并购创新药企业部分股份,可以加速他们从创新到国际化的进阶,最终甚至有可能成为国际性的大药厂。

另一方面,对于白手起家的创新药企业而言,在传统药企资本加持和资源嫁接的情况下,不仅会加快创新产品开发的进度,还能够对未来创新药市场渠道带来一定保障。因为产品上市后的商务、市场导入、销售等,都可以借用大药企的资源,迅速导入市场。

总的来说,基石投资者的参与不仅可以保证一定数量的基础认购,促进发行顺利完成;对于具有产业资源的基石投资者而言,未来还可能为被投标的带来产品BD合作甚至是商业化资源的可能。

在笔者采访的过程中,还有一些专家指出,我国传统药企业应该积极塑造自己的投资能力和投资眼光。资金和资源充沛的情况下,对药物创新的关注应该更加前置,比如说从一个技术平台就开始关注。

相比之前只会关注III期临床及上市后产品的销售权,“天晴时修屋顶”的中国生物制药开始关注II期甚至更早的产品和技术,已经是开了一个好头,算是行业的一大进步。笔者在此也希望,越来越多像中国生物制药这样的老牌大药厂,尽早参与到新药开发的生态圈,加快新药开发上市进程。

-

并购

-

企业风采