年营收615亿法郎 罗氏公布2019年财报

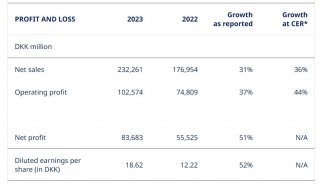

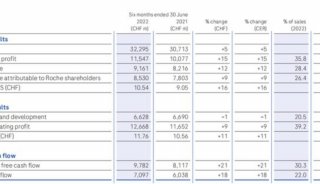

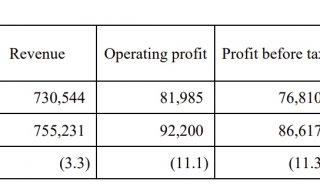

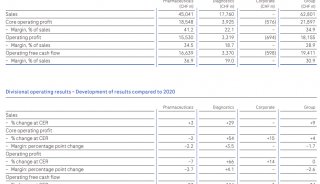

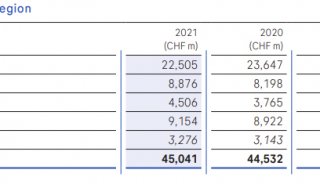

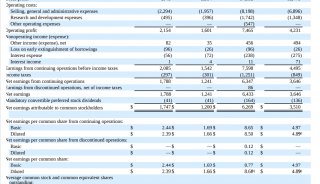

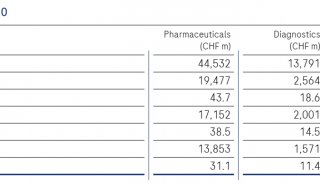

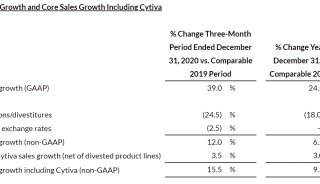

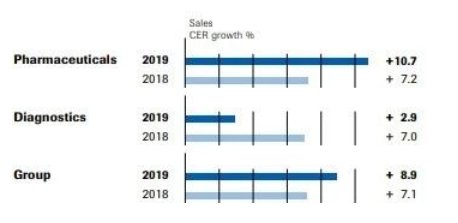

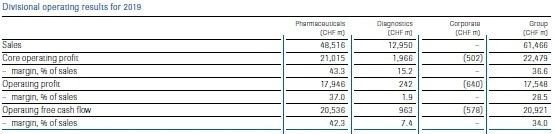

罗氏于今日公布了2019年财报,整个公司全年实现收入615亿瑞士法郎,同比增长8%,其中制药部门收入485亿瑞士法郎(+10%),诊断部门收入129亿瑞士法郎(+1%)。营业利润达175.48亿瑞士法郎,同比增长19%;现金流增长13%到167.64亿元。

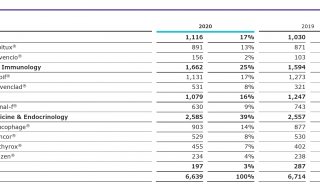

具体产品方面,原肿瘤“三剑客“贝伐单抗(70.73亿,+4%),曲妥珠单抗(60.39,亿,-12%)和利妥昔单抗(64.77亿,-4%)基本保持稳定,新产品放量迅速:Tecentriq(18.75亿,+143%),Hemlibra(13.8亿,>500%),Ocrevus(37.08亿,+57%)。中国区销售额达到30.62亿瑞士法郎,增长了36%。其中利妥昔单抗增长16%;HER2 franchise(Herceptin, Perjeta and Kadcyla)增长了59%;贝伐单抗增长了47%。

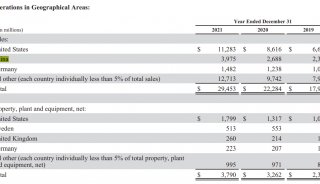

截止到2019年底,罗氏雇员已经达到9.7万人,29个研发中心以及23个工厂遍布全球(比2018年减少了一个研发中心,和3家工厂)。从雇员遍布可以看出,“4/2/2阵型”,除了欧洲大本营4万以外,北美与亚洲雇员“两前锋”都各达到了2万多人,与人员配比相匹配,北美,欧洲以及亚洲为罗氏最大业务来源,亚洲其中以日本与中国为主要业务来源。

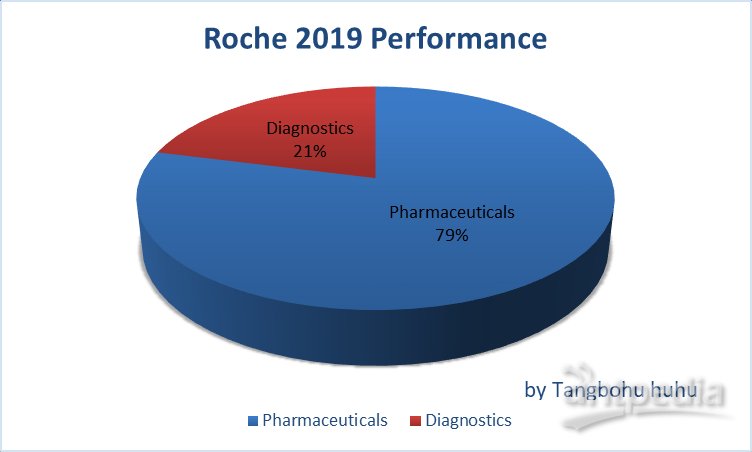

两大事业部营收情况

主要营收贡献依然来自药物业务和诊断业务,分别为485亿法郎和129.5亿法郎,业务占比分别79%(占比约4/5),21%(占比约1/5)。

从两大业务营收来看,喜中有忧,喜的是药物业务增长强劲,但诊断业务却增长略乏力。

其中药物业务总营收485亿法郎,增长10.7%,顶住了同类仿制药在欧洲的上市影响,肿瘤药物,神经系统以及自身免疫药物都大爆发,特别是这几年大火特火的PD-L1肿瘤治疗,Tecentriq(NSCLC非小细胞癌),Hemlibrateb(血友病药物)爆发式增长给药物部门业务带来了强劲增长。

简单来看一下近年风靡全球大火免疫治疗PD-L1(Tecentriq),有望成为NSCLC未来克星,就是我们常提到的“精准医疗”的运用,在市场上大展身手,PD-L1(Tecentriq)的销量牛到飞起, 2016年上市,18年便拿下7.72亿法郎,19年就飙到19亿法郎,增长+143%爆棚,粗略估计五年内营收50亿美金也不成问题了,一款创新型药物的成功上市三年时间就能超越国内任何一家国内IVD上市公司企业营收,真是“神药在手,销量不愁”。

另外值得一提的是Rcohe中国在2019年继续保持强劲增长达36%,销售额也达到了30.6亿法郎,占到药物总营收全球的6%。

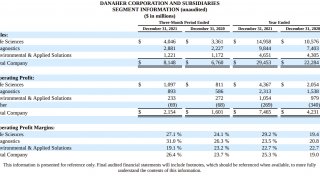

诊断业务总营收129.5亿法郎,增长3%,虽与药物业务相比,只有占到总营收1/5,增长也欠佳,但罗氏依然在诊断的这条独孤求败的路上越走越远,作为四大天王之首,远远甩开雅培的$77亿,Danaher的$65亿以及Siemens的$41亿,最近收购狂魔Thermo拟104亿欧收编QIAGEN(2019年营收15.3亿美元),看来也是要向四大发出吼声,争夺四强抢位赛激烈进行中。

诊断业务主要以免疫与血液筛查线领涨,其中免疫线贡献率最高,大家可以粗略认为是cobas电化学发光的主要增长。简直就是“全罗村的希望”近几年不仅要保障自己的增长还要抵消罗氏诊断核心业务之一,血糖近20亿法郎的业务一直跌跌不休的势态)。

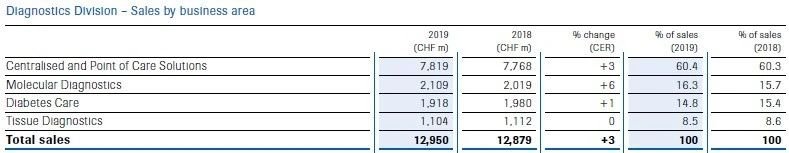

诊断事业线营收情况

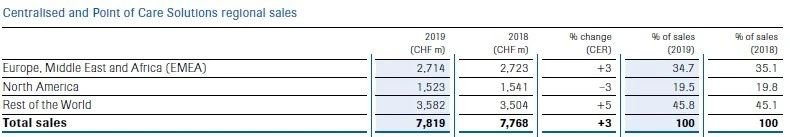

中心实验室Cobas系列与POCT accu系列

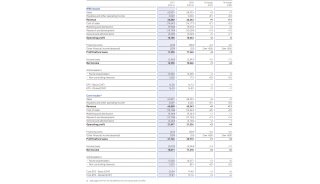

营业收入78.19亿法郎,同比增长3%,是诊断业务中贡献最高系列产品,但与去年8%的增长相比确实略乏力,主要增长得益于中国以及Emerging market(新兴国家)的增长。

免疫诊断占据了中心实验与POCT业务线56%销售额,达到44亿法郎,领衔增长,基数也最大,全球增长6%,2018年增长11%,2017年增长13%,虽然增长较往年低了一些,但基数大,免疫线在中心实验室中依然占据罗氏半壁江山,多年以来对这块业务的争夺战只有国外几家巨头,这几年化学发光在国内各大厂家中你追我赶,进入百花齐放的盛况,乘着这波国产替代进口的风口浪潮,接下来价格战也要开始厮杀蔓延到免疫实验室业务中,毕竟免疫线占据了罗氏中心实验室1/2的销售收入,一块大蛋糕值得为此放手一搏。

临检生化增长1%,生化在中心实验室已经被公认为红海中的红海,最为成熟,遭受价格战暴击,国产替代最为广泛,罗氏在此业务块增长1%,只能是稳中求进。

总体来说,由于中心实验室与POCT系列仪器持续性的投放,在中国,美国以及韩国得到了增长良好,在北美与亚太地区的增长迅猛,尤其来自中国贡献增长,这部分增长也弥补了北美市场凝血业务的下降。

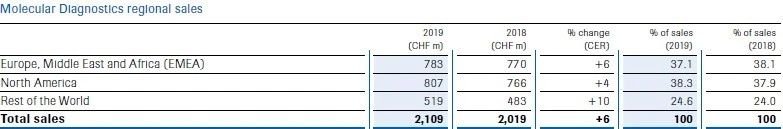

分子诊断线

分子诊断2019年营收21亿法郎,同比增长6%。2018年增长5%,2017年增长4%,增长率略有提升。测序业务,血筛检测与妇女关爱检测都有增长, cobas Liat system需求量持续加大,随着US FDA 批准TV/MG的在Cobas6800/8800的检测,Cobas6800/8800持续性增加妇女关爱检测组合,HPV+CT/NG+TV/MG可以说是关爱女性“Cobas牌贴心小棉袄”

区域上来看,亚太增长了16%,当然主要也是来源于中国,尤其为HPV检测,从国内火爆的HPV检测市场可以看出,是个非常优质的分子市场,可以参照国内上市公司,只要把分子一个产品线一个市场做好就能分分钟做到上市,如创业板凯普生物,2019年7.36亿人民币,2018年销售额5.8亿人民币,分子HPV就占据了4.4亿,75%的收入来源,科创板2019上市的江苏硕世,2019年销售额2.9亿人民币,2018年2.3亿,HPV检测占据50%以上,新三板之江生物2018年2.2亿人民币,HPV检测营收占比也很高。当然也包括国内业界大佬华大,达安,贝瑞,艾康,圣湘(圣湘刚提交科创板IPO,女性关爱检测营收6000万+,有兴趣的小伙伴可以关注起来)等行业佼佼者在这个领域分羹。

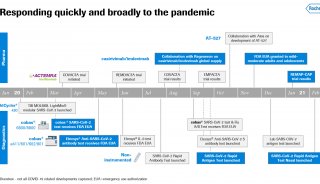

另外值得一提的是今年年初爆发的新冠检测,带来了国内100多家分子核酸检测的集体刷屏,秉承了国家有难,IVD匹夫有责的担当,充分展示了我IVD行业集体责任感,一场疫情激发了IVD分子领域的斗志,罗氏在这场战役中也不甘愿做吃瓜群众,也较早较快上市了检测新冠的试剂盒,要知道能够为了中国这个单一市场而第一时间开发上市产品的大佬不多,毕竟大公司开发产品比较全局化,营收全球化。疫情让罗氏大佬与国内IVD企业一同为中国并肩作战,为中国加油,这一点是也足以证明罗氏分子诊断对中国市场的重视与期许。

在此为IVD行业的我们而感到自豪,致敬为疫情做出贡献的IVD中外企业,同时也感谢行业标杆带的好头。

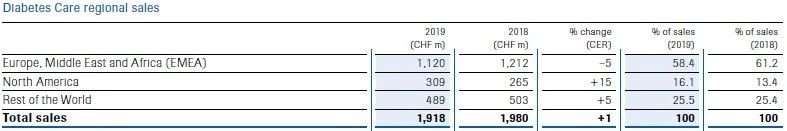

血糖业务

血糖业务19.1亿法郎,同比增长1%,从数据上看与2018年相比是降的,也许是汇率差调整过后的增长。主要北美15%增长驱动,北美主要增长依然来自产品Accu-Chek Guide,但欧非洲中东与欧洲尤其是德国,意大利与英国由于持续医保降价压力,降了5%,北美与欧洲两个大传统血糖大市场相互抵消几乎没有什么增长。综合最后几乎不增也不降,毕竟北美是大头,这是近年来第二次保持略微增长。

血糖四大家近年来由于北美欧洲地区医保下降,都在降价潮中艰难前行,甚至有退出之势,几大家纷纷易主,Bayer被Panasonic收入囊中,J&J被资本大鳄platinum equity收购,Nipro被国内三诺收购,留下Abbott目前血糖,在CGMS中杀出一条血路,凭借Libre瞬感系列力挽狂澜。今年罗氏能在血糖业务上有增量,在血糖大环境不好的情况下,能稳住大市场,确实下了苦功夫,止跌略涨实属不易。

当然血糖事业线如果一直是这样的情况持续,恐怕也难以维持,CGMS至今只能靠Eversense的代理,手术植入型的技术无法短时间大规模推广,推广难度大,与Abbott的Libra相比优势荡然无存,随着Abbott的free style Libre大爆发,火爆风靡北美,欧洲与日本,笔者认为罗氏的血糖老大地位恐怕在这两年是不保了。笔者不禁想到了罗氏代理SYSMEX的血球,错失了这么多年的自产血球线布局,同样现在CGMS正是大火的时候,目前依然以代理Eversense为主,会不会也会错失这次大爆发,希望笔者的顾虑是多余的,或许大佬早有自己的布局打算。

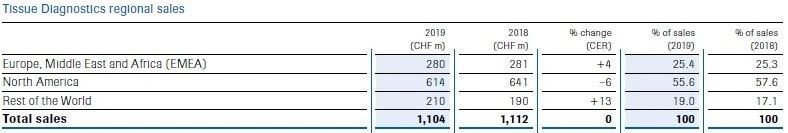

组织诊断(病理业务)

组织诊断VENTANA系列2019年11亿法郎,1%几乎无增长,2018年营收11亿法郎,增长10%,2017年增长11%,试剂消耗量的增多抵消了仪器营收的缺失,全球来看依然主要增长来源于亚太14%,尤其为中国增长贡献较多。北美降了6%,值得一提的是Ventana PD-L1获得了美国FDA的通过,增强了VENTANA组织诊断与药物Tecentriq对NSCLC以及乳腺癌的从检测到治疗的全方位服务,相辅相成,诊断检测帮助药物业务,药物业务反哺诊断检测。笔者认为想要形成“诊”到“治”的整体解决方案,这样的组合可以是每个致力于医疗行业健康服务者的终极梦想。

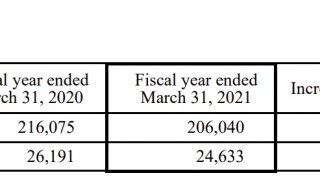

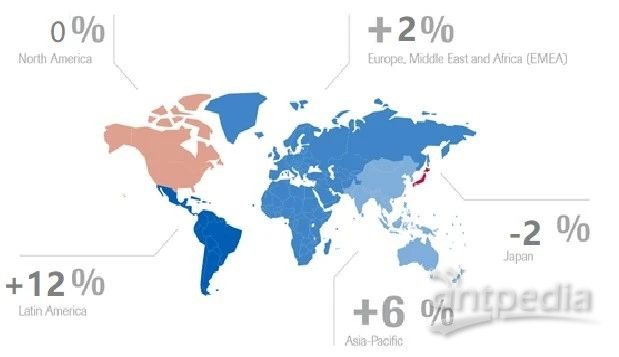

诊断业务全球各区域销售分布以及主要贡献

罗氏2019继续以免疫为主要产品线驱动增长,亚太为主要增长驱动6%,营收34亿法郎,其中中国贡献22.6亿法郎,其次为拉美12%,基数较小8.5亿法郎;北美保持平稳,不增不减,亚太营收首次超越北美的32亿法郎;日本开始负增长-2%,5亿法郎;最大营收来源非中欧增长乏力2%,近50亿法郎。

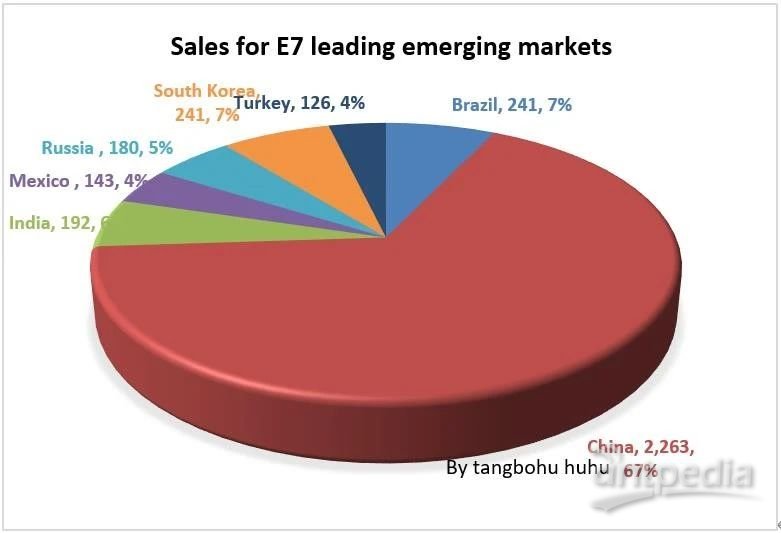

新兴市场作为罗氏集团新动力,近几年增长非常可观,尤其为以下TOP7,总营收已经占到诊断业务33.8亿法郎,总占比达到33/129=25%,1/4销量。

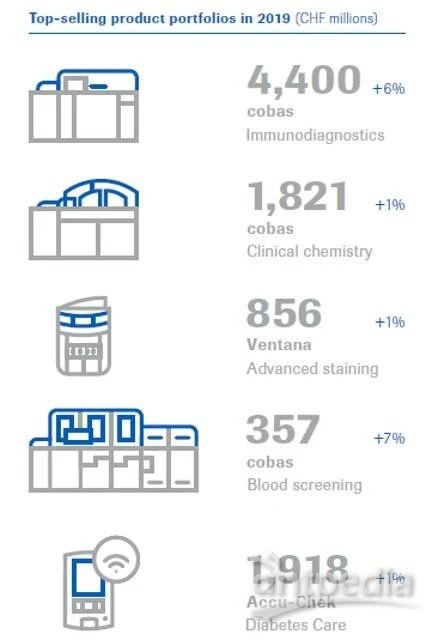

2019年最畅销产品

2019年Top sales分别为免疫诊断44亿法郎,血糖19.1亿法郎,生化18.2亿法郎,组织病理8.5亿法郎,血筛3.5亿法郎前五任何一个产品的增长都将成为增长驱动,同样任何一块业务下降将对整体业务影响甚大,想到近些年的血糖一直没有增长或略微增长,却在下降对整体业务影响非常大,今年迎来了艰难的1%增长,又如免疫基数大一直引领诊断业务增长,保持6%以上增长,保持了一个强有力的业务增长后盾。