芯片良率守护者:半导体检测量测设备概述

一、质量控制把关良率,多种设备各司其职

(一)芯片制造过程中会产生缺陷,质量控制设备把关良品率

芯片制造过程中会产生颗粒、互联、静电损伤等工艺缺陷。以芯片前道制程为例, 其具体缺陷包括:空气中的分子污染或由环境引起的有机物或无机物颗粒;工艺过 程引起的划痕、裂纹和颗粒、覆盖层缺陷和应力;在从掩模到晶片的图形转移过程 中,由于设计偏差导致的布局和关键尺寸的偏差和变化;原子通过层和半导体散装 材料的扩散等。 随着工艺节点尺寸降低,集成电路前道制程步骤越来越多,致命缺陷数量也随着增 多,进而影响良率。28nm工艺节点的工艺步骤有数百道工序,14nm及以下节点工 艺步骤增加至近千道工序。根据YOLE的统计,工艺节点每缩减一代,工艺中产生的 致命缺陷数量会增加 50%,因此每一道工序的良品率都要保持在非常高的水平才能 保证最终的良品率。当工序超过500道时(对应14nm及以下制程),只有保证每一 道工序的良品率都超过99.99%,最终的良品率方可超过95%;当单道工序的良品率 下降至99.98%时,最终的总良品率会下降至约90%。

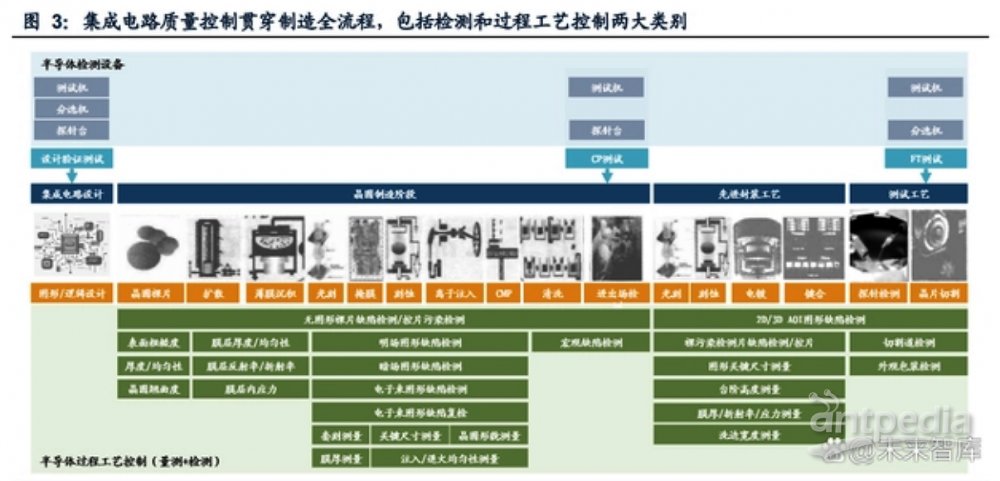

(二)质量控制贯穿制造全流程,包括测试和过程工艺控制两大类

(1)测试:包括设计验证、CP测试(晶圆测试)、FT测试(成品测试)。主要进 行电学参数测量,具体分为参数测试(如短路测试、开路测试、最大电流测试等DC 参数测试,传输延迟测试、功能速度测试等AC参数测试)和功能测试。主要设备是 测试机、分选机和探针台。

(2)过程工艺控制:根据工艺可细分为检测(Inspection)和量测(Metrology) 两大类型。①检测:在晶圆表面上或电路结构中,检测其是否出现异质情况,如颗 粒污染、表面划伤、开短路等对芯片工艺性能具有不良影响的特征性结构缺陷;②量测:对被观测的晶圆电路上的结构尺寸和材料特性做出的量化描述,如薄膜厚度、 关键尺寸、刻蚀深度、表面形貌等物理性参数的量测。

(三)过程工艺控制的技术路径包括光学、电子束、X 光三大类

检测技术的波长等基本属性决定了检测精度和速度,进而影响灵敏度、吞吐量等生 产性能参数。(1)光学检测:相对较好均衡高精度和高速度,检测速度可以较电子 束检测技术快1000倍以上,广泛应用于晶圆制造各个环节,同时光学检测能够满足 其他技术所不能实现的功能,如三维形貌测量等;(2)电子束检测:波长远短于光 的波长,检测精度更高,但是检测速度较慢,主要应用于吞吐量要求较低的环节, 如纳米量级尺度缺陷的复查,部分关键区域的表面尺度量测以及部分关键区域的抽 检等;(3)X光:主要利用其吸收特性,穿透力强,应用于特定的场景,如检测超 薄膜厚度、检测特定金属成分等。

光学检测均衡速度与精度,是过程工艺控制的主要技术路径。根据 VLSI Research、 QY Research统计,2020年全球半导体检测和量测设备市场中,应用光学、电子束、 X光技术的设备市场份额占比分别为75.2%、18.7%、2.2%。在检测领域,光学技术 主要应用于无图形晶圆激光扫描检测、图形晶圆成像检测、光刻掩膜板成像检测等; 量测领域主要包括三维形貌量测、薄膜膜厚量测、套刻精度量测、关键尺寸量测。

二、中国检测量测市场超二十亿美元,国产化率较低

(一)中国大陆为半导体检测、量测设备的第一大市场

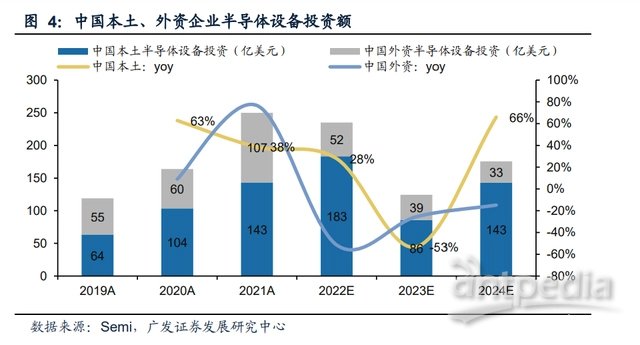

受行业周期性和美国制裁影响,2023年中国半导体设备投资额逐渐收紧。根据semi 数据,预计2023年中国本土、外资企业半导体设备投资额为86、39亿美元,同比-53%、 -25%,主要原因系全球芯片下游的库存修正和美国对中国先进制程产品的出口管制。 过程工艺控制国产化率尚低,行业Capex下修的影响有限。中国半导体设备国产化 率仍处于相对低位,且目前国产检测、量测设备大多面对28nm以上的成熟制程环节, 半导体资本开支下修对其影响有限。 根据VLSI Research、QY Research统计,中国大陆为全球半导体检测+量测设备 第一大市场,2020年市场空间达21亿美元。16-20年,全球半导体检测+量测设备市 场规模由47.6亿美元增长到76.5亿美元,四年CAGR 12.6%,中国大陆市场规模由 7.0亿美元增长至21.0亿美元,四年CAGR为31.6%,增速大幅快于全球。2020年, 中国大陆半导体过程工艺控制设备全球占比为27%,超过中国台湾位列全球第一。

(二)设备应用于前道和先进封装各环节,国产替代空间大

2020年全球过程工艺控制设备占半导体设备投资额的11%,目前该设备国产化率低 于10%,国产替代空间较大。根据SEMI和VLSI Research数据,2020年,过程工艺 控制检测设备和半导体测试设备的市场规模分别为76.5、60.1亿美元,在半导体设 备中占据的份额为10.6%、8.4%。根据中国招标网数据,2018-2021年,过程工艺 控制和半导体检测两类设备的国产化率低于10%,国产替代还有较大空间。 过程工艺控制中检测、量测设备市场份额分别为62.6%、33.5%,广泛应用于前道 制程和先进封装的各环节。根据VLSI Research划分,全球过程工艺控制设备共包 含检测6类、量测8类共计14小类。从半导体主要工艺环节看,光刻、刻蚀、离子注 入、CMP等环节对量检、检测设备需求量较大。

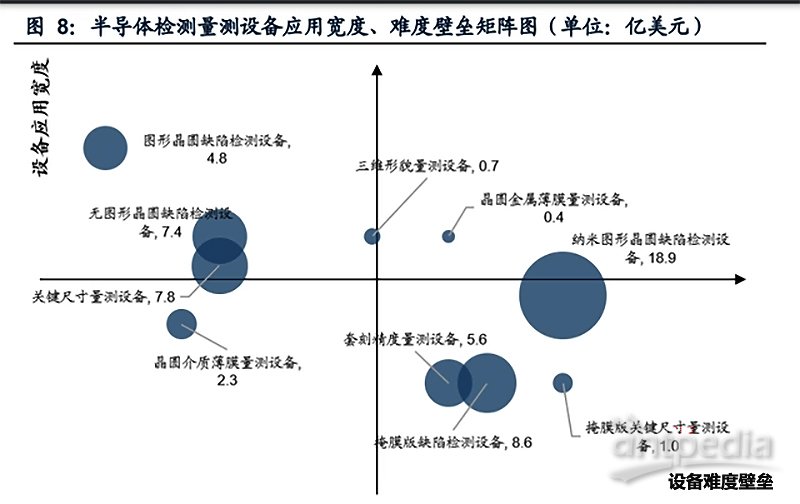

(三)本土企业率先布局高应用宽度、低技术壁垒领域

根据各检测量测设备市场空间、设备应用宽度、设备难度壁垒构建技术矩阵图,其 中市场空间引用自VLSI Research统计的2020年全球各检测量测设备市场规模,设 备应用宽度以各设备在前道制程和先进封装领域所涉及的环节总数表示,设备难度 壁垒以各设备在科磊半导体、中科飞测等共计14家海内外设备公司产品线中的被覆 盖程度表示。结论如下:

(1)宽应用低壁垒:以无图形晶圆检测、图形晶圆检测、关键尺寸量测为代表,此 类设备在半导体制造过程中应用环节更多,市场空间相对较大,且技术壁垒相对较 低,为国产厂商率先替代领域,以中科飞测、上海睿励等厂商为代表的本土厂商以 率先进行布局并获得市场认可。

(2)窄应用高壁垒:以纳米图形晶圆检测、套刻精度量测、掩膜版检测/量测为代 表,此类设备重点应用于光刻等晶圆制造核心环节,且深度参与光刻工艺,对制程 节点较为敏感。同时,通常来说设备的最小灵敏度是生产工艺节点的0.5-1倍左右的 关系,因此纳米级晶圆检测对设备要求更高,相应设备单价更贵,市场空间更大。 此类设备提供商以科磊半导体、应用材料、阿斯麦尔等海外厂商为主,同时天准科 技通过并购德国公司MueTec进军掩膜版、套刻精度量测领域。

三、竞争梯队分明,本土企业快速切入市场

(一)市占率:海外龙头占据竞争高地,本土企业市占率逐渐提升

海外龙头平台化优势明显,发展历史悠久产品系列全。量测和检测设备的主要竞争 者包括以应用材料为代表的半导体设备平台化公司,以及以科磊半导体、创新科技 为代表的半导体质量控制设备龙头。海外头部公司大都成立于上世纪七十年代及之 前,并历经企业合并和产品线拓展,营收规模较大。2021年,应用材料、科磊半导 体、创新科技营业收入分别为1476.0、367.0、50.5亿元。

国内竞争者分为内生、外延两大阵营。(1)内生:国内以中科飞测、上海精测、上 海睿励(中微公司持股29%)为代表的竞争者依托既有检测产品优势,向半导体领 域进行产品拓展,在无图形晶圆检测、膜厚量测、关键尺寸量测等细分领域开始拓 展市场,2021年营业收入为3.6、1.1、0.4亿元;(2)外延:长川科技、赛腾股份、 天准科技等公司通过收购海外STI、Optima、MueTec公司快速切入赛道,其2021 年营业收入分别为5.7、1.2、0.4亿元,海外公司具备一定的技术优势和客户优势, 本土企业通过收并购以实现业务外延与产业协同。

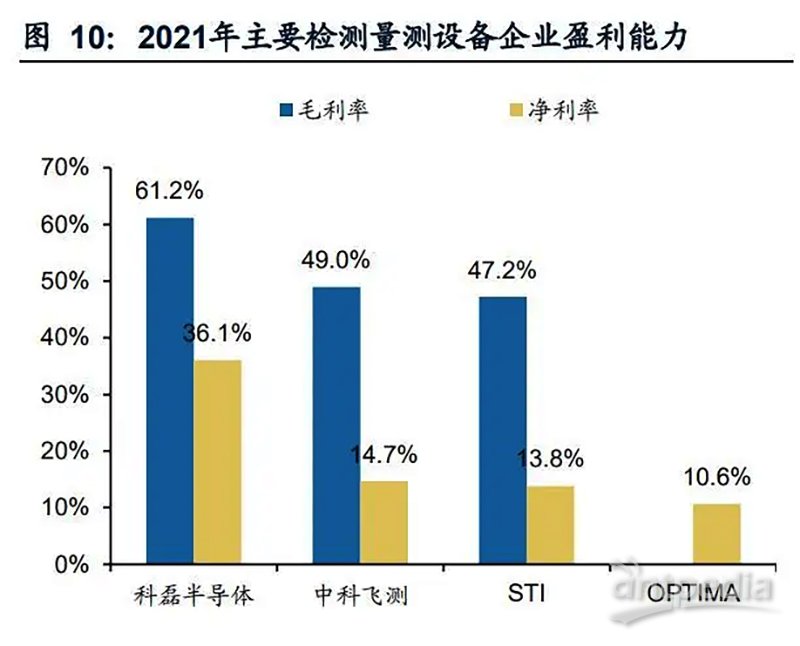

本土企业以及并购子公司业务体量相对较小,盈利能力弱于海外龙头。2021年科磊 半导体的营业收入、净利润分别为398、140亿元,而本土企业或其海外子公司的营 收规模在10亿元之内,净利润小于1亿元,整体的业务体量相对较小。从盈利能力看, 本土企业及其海外子公司毛利率、净利率仍具备较大的成长空间。

科磊半导体占据检测+量测半壁江山,全球竞争集中度高。2020年,科磊半导体、 应用材料、日立、创新科技、雷泰光电、阿斯麦尔、新星测量仪器、康特科技在全 球检测、量测市场的市占率分别为51%、12%、9%、6%、5%、5%、3%、2%,合 计CR8达92%。

以中科飞测为代表的国内竞争者市占率持续提升。2018-2021年,中科飞测国内市 占率由0.4%提升至1.7%,产品市场认可度逐渐增加。

(二)产品线:本土企业产品覆盖日趋健全,核心产品已获市场认可

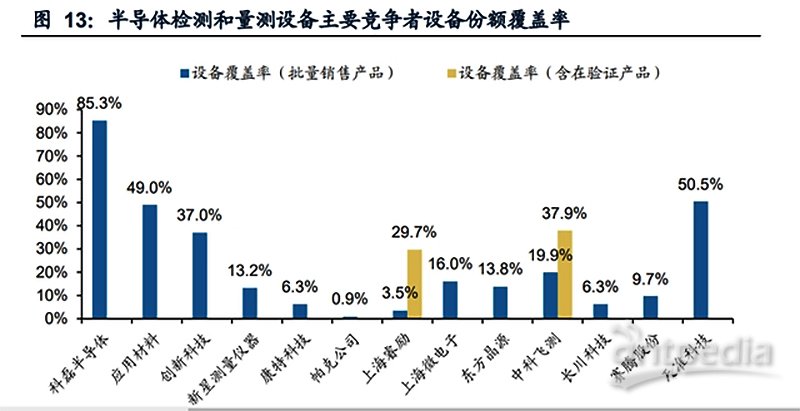

1. 海外公司在各产品线深度和广度占据优势地位 科磊半导体对于量测+检测产品线覆盖率达85.3%,且几乎在每一个所涉产品线中均 位列头位;应用材料、创新科技等公司产品覆盖率分别为49.0%、37.0%,并在电子 束缺陷复检等细分领域占据优势。

2. 本土企业通过自主研发拓展产品线,预计短期内产品覆盖率将大幅提升 目前中科飞测、东方晶源、上海微电子、上海睿励批量销售产品所能覆盖的产品份 额分别为19.9%、13.8%、16.0%、3.5%,与此同时,各企业纷纷进行品类拓展, 若包含在验证及小批量出货产品,中科飞测、上海睿励的产品份额覆盖率将达37.9%、 29.7%,具体表现为:

(1)中科飞测:①核心产品:无图形晶圆缺陷检测、图形晶圆缺陷检测、三维形貌 量测、晶圆介质薄膜量测设备已实现批量销售,构成公司营收主体。②拓展产品: 量测、检测产品向纳米图形晶圆缺陷检测、套刻精度量测、关键尺寸量测、晶圆金 属薄膜量测设备领域拓展,目前,除纳米图形晶圆缺陷检测设备尚处于设计阶段外, 其余三类产品已处于产业化验证阶段,其中套刻精度量测设备(型号十七)已取得 两家客户的订单。产品覆盖度由19.9%预计提升18.0pct至37.9%。

(2)上海睿励:①核心产品:TFX4000系列薄膜厚度量测设备,应用于12英寸大 规模集成电路前端、化合物半导体生产线,可量测透明或半透明介质材料、金属硅化物等半导体材料薄膜。②拓展产品:WSD200、300等系列外观缺陷检测设备,应 用于8寸及12寸图形或无图形晶圆检测;TFX3000 OCD等系列产品,除具有300mm 全自动光学膜厚测量能力外,还可以进行关键尺寸量测。产品覆盖度由3.5%预计提 升26.2pct至29.7%。

3. 本土企业通过并购海外子公司获得较宽的产品线,有利于发挥协同优势

MueTec等公司产品线虽然较广,但资金实力和产品全球竞争力相对较弱,通过收并 购有利于充分发挥产业协同优势。长川科技(STI)、赛腾股份(Optima)、天准 科技(MueTec)所能覆盖的产品份额分别为6.3%、9.7%、50.5%,具体表现为:

(1)长川科技(STI):聚焦于光学检测领域,除提供分选、测试设备之外,其iFcous 晶圆光学检测机能在晶圆制造前道、封装环节进行晶圆检测。其主要客户为德州仪 器、美光、意法半导体、三星、日月光、安靠技术等。

(2)赛腾股份(Optima):主要从事半导体晶圆检查设备和曝光设备的开发,其 主要产品为无图形晶圆缺陷检测设备,包括硅片边缘缺陷、晶圆背面、针孔缺陷检 测机,其主要客户为三星、索尼等。

(3)天准科技(MueTec):深耕检测量测行业30余年,其检测产品包括晶圆宏观 缺陷、晶圆微缺陷、晶圆切割后、掩膜版、红外线检测设备,量测产品包括关键尺 寸、套刻精度、薄膜膜厚、掩膜版、红外线量测设备。主要服务于晶圆制造、先进 封装、光掩模版、MEMS、OLED、LED等先进制造商,主要客户包括英飞凌、恩智 浦、台积电等。

(三)先进制程:细分品类研发验证为主,部分领域获得突破

海外企业大都具备先进制程覆盖能力,本土企业细分产品研发端持续突破,部分产 品已通过客户验证。海外科磊半导体、应用材料、创新科技、新星测量仪器均能覆盖28nm以下先进制程。本土企业中,上海睿励薄膜膜厚测量TFX4000i系列设备突 破5nm制程,产品已交付客户,同时TFX3000系列产品正在14nm芯片生产线进行验 证;中科飞测套刻精度量测适用于2Xnm以下制程,已取得两家客户订单,同时应用 于1Xnm的无图形晶圆缺陷检测设备正在研发中。

四、内生+外延,中国检测量测企业发展潜力巨大

(一)深耕质量控制行业,产品品类持续拓展

1. 中科飞测:打破国外垄断,细分领域对标海外龙头

中科飞测的检测量测设备主要应用于28nm及以上制程的半导体晶圆制造(前道)和 先进封装(中道)环节,在部分细分领域填补了国内高端半导体质量控制设备市场 的空白。中科飞测基于光学技术,生产销售无图形晶圆缺陷、图形晶圆缺陷等检测 设备,以及三维形貌、薄膜膜厚、3D曲面玻璃等量测设备,2021年在检测、量测设 备营收占比分别为74%、26%,在前道晶圆制造、中道先进封装、精密加工及其他 领域的营收占比分别为65%、33%、2%。其中,中科飞测的无图形晶圆缺陷检测(S2 产品)、三维形貌量测(C2产品)等设备在长江存储等头部客户中对科磊半导体 (Surfscan SP产品)、帕克公司(NX Wafer产品)等海外厂商设备形成替代,成 功打破国外厂商垄断,并实现了国内本土企业的销售突破。

公司收入端跃进式成长。2018-2021年,公司营业收入分别为0.3、0.6、2.4、3.6亿 元,分别同比+87.5%、324.4%、51.8%,期间三年CAGR为129.4%。公司收入端 高速成长主要系(1)销量:公司检测设备自2017年通过下游知名客户验证后,口 碑效应明显,产品迅速获得市场广泛认可,带动设备销量的快速增长;(2)售价: 公司持续对各系列设备进行优化升级,逐步进入更高端市场,因此公司产品销售均 价呈现上升态势,进一步带动收入的增长。 高研发投入利润蛰伏,市场认可度提升盈利凸显。2018-2021年公司归母净利润分 别为-0.6、-1.0、0.4、0.5亿元,较高的期间费用使得公司归母净利润承压,其中较 高的研发投入影响较大,2021年公司研发支出合计1.0亿元,研发费用率达26.4%。 在盈利能力方面,公司设备逐步获得市场验证,核心设备设备量价齐升,带动公司 毛利率由2018年的23.7%提升25.3pct至2021年的49.0%。

山雨欲来风满楼,在手订单数倍于营收,彰显业绩前瞻性。2019-2021年公司在手 订单分别为1.2、2.6、8.8亿元,同比+823.9%、+125.2%、+237.2%,其中2021年 在手订单为当期主营业务收入、存货的2.4、1.6倍;2021年公司新签订单9.8亿元, 为当期主营业务收入的2.7倍。

中科飞测在细分产品领域逐渐突破海外垄断打开国内市场。结合历史数据,假设 2021年中国检测量测设备占半导体设备投资比重约为13%,可以测算出其市场空间 约为32亿美元,约204.8亿元。假设中国各量测、检测设备市场占比与全球相同,则 可计算出中国无图形晶圆缺陷检测设备、图形晶圆缺陷检测设备、薄膜膜厚量测设 备、三维形貌量测设备的市场空间分别为19.9、12.9、6.1、1.8亿元,中科飞测产 品的市占率分别为8.6%、7.4%、2.9%、38.1%。

(二)收购整合海外公司,快速抓住发展红利

1. 长川科技收购STI:IC制造质量控制设备平台化发展

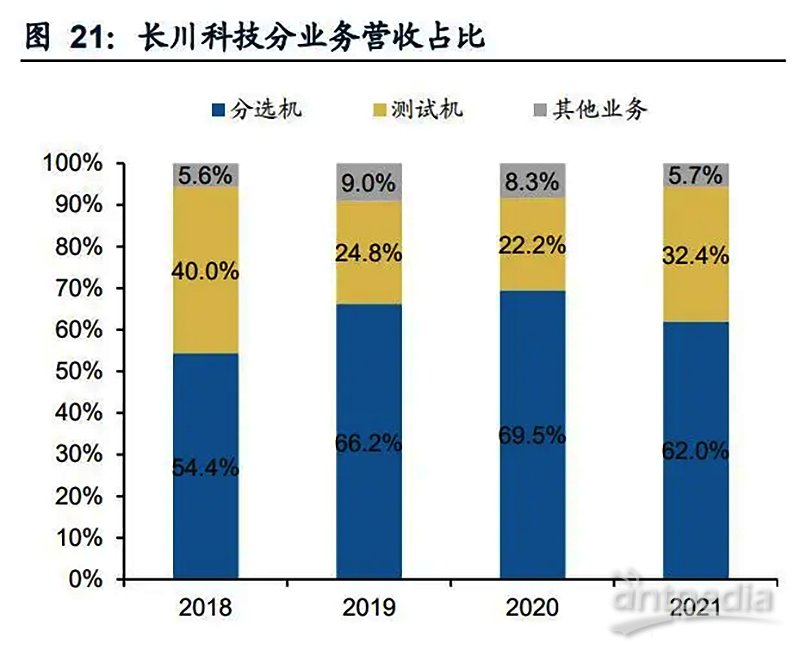

长川科技平台化布局半导体质量控制设备领域,其优势产品为半导体分选机、测试 机,2021年营收占比分别为62.0%、32.4%。2017-2021年公司营业收入、归母净利 润以64.8%、39.4%的复合增长率成长至15.1、2.2亿元,根据公司业绩预告,预计 2022年实现归母净利润4.5-5.2亿元,同比+106.2%~+138.3%。

2019年,长川科技通过发行股份的方式购买长新投资,其实际经营主体为新加坡 STI。截至2022年6月底,长新投资为长川科技的全资子公司,STI作为全资控股公 司独立运营。STI主要从事集成电路封装检测设备商的研发和生产,通过收购STI, 长川科技在技术研发、客户和销售渠道等方面与之形成了优势互补和协同。 STI凭借2D/3D高精度光学检测技术,提供光学检测、分选、编带等功能的集成电路 封装检测设备,具体包括转塔式、平移式、膜框架测编一体机以及晶圆光学检测机, 以2018Q1-3 STI经营数据为例,Hexa、iSort测编一体机为公司应收主体,iFcous 晶圆检测量测设备,营收占比相对较小。 STI的核心管理团队来源于德州仪器在新加坡的工艺自动化中心,全球维度产品推广。 STI在AOI设备制造相关领域均具有超过25年的工作经验,其业务范围遍布全球,在 马来西亚、韩国、菲律宾拥有3家子公司,并在中国大陆和泰国拥有专门的服务团队。 STI产品的下游客户包括德州仪器、美光、意法半导体、三星等大型半导体生产公司 及日月光、安靠技术等世界一流的半导体封装和测试外包服务商,其中,STI为德州 仪器颁发的全球50家优秀设备供应商之一。

2. 赛腾股份收购Optima:以自动化设备为锚,进军晶圆检测领域

赛腾股份聚焦于自动化领域,主要产品为消费电子、汽车零部件、半导体、光伏等 智能组装及检测设备。其中在消费电子领域,公司作为苹果供应链的合作厂商,合 作深度正在持续拓展;在汽车新能源板块与日本电产、村田新能源、松下能源等客 户建立了长期稳定的合作关系;在半导体晶圆检测板块,公司拥有 Sumco、三星、 协鑫、奕斯伟、中环半导体、金瑞泓等优质客户。2017-2021年公司营业收入、归 母净利润以41.9%、30.1%的复合增长率成长至23.2、1.8亿元,根据公司业绩预告, 预计2022年实现归母净利润2.9-3.3亿元,同比+61.7%~+81.2%。

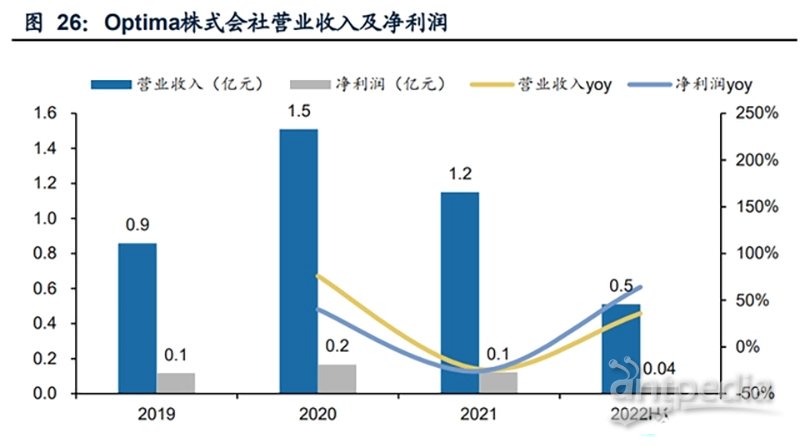

Optima主要从事半导体晶圆检测设备生产销售。2019年,赛腾股份现金收购日本公 司Optima株式会社,进军晶圆检测装备领域。截至2022年6月底,赛腾股份持有 Optima74.1%的股权。Optima的主要产品为晶圆检测设备,包括硅片边缘缺陷自动 检测、晶圆片用背面检测、边缘/表背面复合检测、针孔缺陷检测设备,其主要客户 为三星、索尼等。Optima与赛腾股份同属于自动化设备研发制造行业,二者实现产业协同并将赛腾股份产品线向高端半导体检测设备领域进一步延伸。2019-2021年, Optima营业收入分别为0.9、1.5、1.2亿元,受行业周期影响业绩波动。

3. 天准科技收购MueTec:检测量测产品宽度广,掩膜版等领域添补空白

天准科技深耕于机器视觉领域,产品向多下游拓展。天准科技主要产品包括视觉测 量装备、视觉检测装备、视觉制程装备和智能网联方案等,下游主要向半导体及泛 半导体、新能源汽车、消费电子等领域,提供机器视觉装备产品,2021年伊始,公 司下游应用由消费电子单一行业进一步向光伏、汽车等领域分散化,有利于抵御单 一行业周期性波动。2017-2021年公司营业收入、归母净利润以47.6%、33.6%的复 合增长率成长至12.7、1.3亿元。

天准科技于2021年5月以1819万欧元完成收购德国MueTec公司100%股权。 MueTec的主要产品为高精度的光学测量和检测解决方案,具备较强的技术实力,但 受限于产能和资金制约,2021年营业收入仅为0.4亿元。天准科技积极推动MueTec 相关业务整合:(1)产能端:在中国建设相关产品产能支撑业务增长并进行国内市 场推广;(2)技术端:积极推进MueTec产品线技术升级,以覆盖55nm、28nm等 工艺节点;(3)产业链:投资苏州矽行半导体有限公司,研发相关领域的关键零部 件,以进行产业链补充和整合。 MueTec深耕检测量测行业三十余年,重点覆盖65nm及以上制程,具备较宽产品线 并为多行业提供产品解决方案。MueTec的主要产品包括晶圆宏观缺陷检测、晶圆微 缺陷检测、掩膜版检测、红外线检测等检测设备,以及关键尺寸量测、套刻精度量 测、薄膜膜厚量测、掩膜版量测、红外线量测等量测设备,其中掩膜版、套刻精度等产品在国内供应中均具备稀缺性。MueTec主要服务于晶圆制造、先进封装、光掩 模版、MEMS传感器、电子元件、OLED、LED等多个先进制造领域,主要客户包括 英飞凌、恩智浦、台积电等。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。(报告出品方/作者:广发证券,孙柏阳、代川)