2024年中国细胞培养基行业市场现状及发展趋势分析

行业主要上市公司:奥浦迈(688293),近岸蛋白(688137),中牧实业(600195),双鹭实业(002038),通化东宝(600867),冠昊生物(300238),三生国健(688336),洁特生物(688026)等

本文核心数据:市场规模;代表性企业产量;

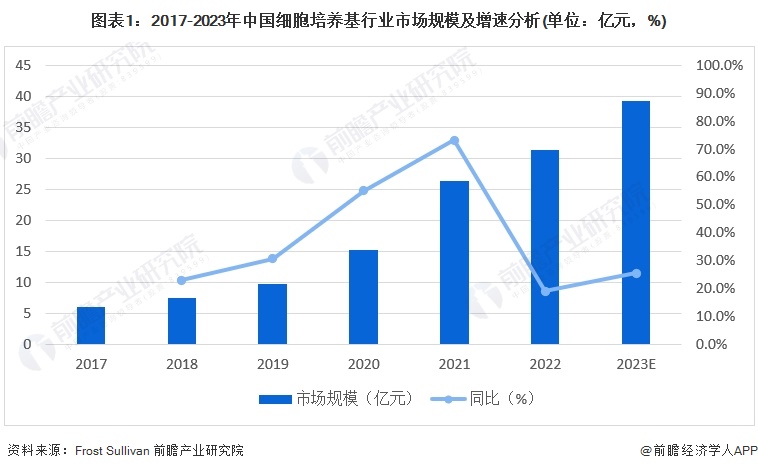

细胞培养基市场规模

据Frost & Sullivan数据显示,2022年中国细胞培养基市场规模超过30亿元,2017-2022年复合增速超过40%。中国细胞培养基市场规模增长势头迅猛。初步预计,2023年细胞培养基市场规模同比增长25%,接近40亿元。

细胞培养基技术壁垒

细胞培养基有3大技术壁垒,一是配方复杂,二是生产的稳定性要求高,三是管线粘性高。细胞培养基配方成分需反复验证,开发工艺技术难度高,需要大量研发经验积累。细胞培养基涵盖70~100种化学成分,对温度、pH等较为敏感,各个成分所需浓度差别极大(10−8~102克/升),加之成分之间存在化学反应,成分配比的确定难度因此大幅提升。细胞培养基放大过程需要精准控制,批量生产难度大,稳定生产工艺壁垒高。要实现细胞培养基大规模量产,需要将配方组分不断放大,同时保证批次间一致性和工艺稳定性。

细胞培养基代表企业生产情况

目前,整个行业暂时没有全部细胞培养基产量的具体统计。奥浦迈是中国细胞培养基行业领先的上市公司。根据公司数据披露,2019-2022年公司干粉和液体培养基从2019年的22.5万升上升到2022年的138万升,公司产量随着需求不断扩大。2022年,随着公司培养基二厂全面投产,培养基产能较上年显著提升,产量随之增加。代表性企业产量的大幅提升,也侧面反映行业整体需求的不断扩大。

注:根据行业惯例,干粉培养基的规格通常按升计量。

细胞培养基主要应用场景

细胞培养基产业链上游是培养基原材料如氨基酸、糖类、无机盐、维生素等供应商;中游是培养基生产商;下游应用场景主要包括科学研究和生物制药生产领域。

细胞培养基是生物工艺解决方案重要产品之一。合适的培养基是支撑细胞达到最高代谢效率从而提高细胞密度和产量的基础,培养基成分对产物质量如糖基化、电荷变异等也有较大影响,培养基直接影响产物高效表达和质量属性,进而影响生物制药生产效率和成本。

细胞培养基发展趋势分析

从不同层次的培养基产品来看,未来,中高端培养基市场进口垄断更为突出;从行业竞争格局看,中高端培养基领域行业集中度高,前三家均为外资企业,但国产替代加速是重要发展趋势。从技术来看,工艺要求与产物产量要求提高;从产品本身来看,未来成本将持续降低,产品定制化发展是重要趋势,无血清/化学成分培确定培养基市场更为广阔。