2016年环保上市公司并购实力彰显 谁是版图扩张十雄?

环保企业除项目订单外,并购也是一大看点。环保并购大热自2015年开始,回顾2016年环保领域依然延续了并购的态势,且上市公司版图拓展活力不减。

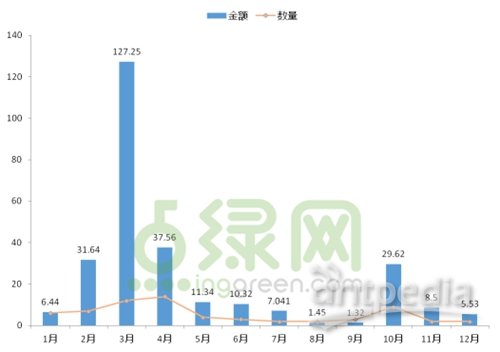

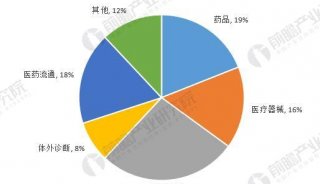

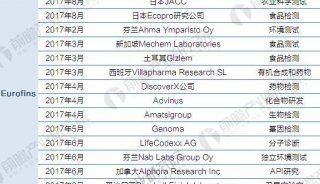

据点绿网数据,2016年环保上市企业共发生环保并购案例66例,涉及金额278亿元,其中海外并购15例,涉及金额173亿元,占比62.23%。投资领域除2015年也出现的固体废弃物处理、水处理、大气治理等领域外,还新增了噪声污染、监测及土壤修复等细分领域。

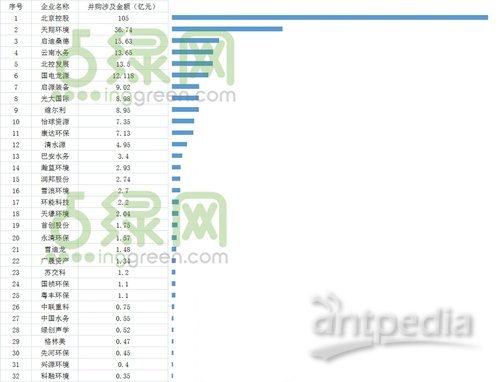

点绿网数据显示2016年共有32家环保上市公司发起过并购,涉及金额278亿元。

回顾2016年的并购案例中,北控对德国垃圾焚烧发电厂运营商EEW Energy from Waste(简称“EEW”)并购案无疑是全年最为重磅的一起案例,当时曾出现北控、首创、光大三大中国公司争购的局面。而作为最后赢家的北控在2016年3月收购完成EEW后,其行政总裁周思在业绩记者会上表示,目前正为该项目引入投资者以降低投资压力,拟出售部分股权予主权基金、产业基金等投资者,并强调出售股权後对项目仍保持主导权。

除北控外,天翔环境在2016年的并购中的表现同样可圈可点。

2016年天翔环境由于其连续的海外并购成为中国买家的典型,实际上天翔环境自2014年上市起,已完成4起海外并购案例。首次通过并购德国CNP公司45%股权,一举拥有污泥消化除磷全球ZL技术,之后花费6240万美元收购美国污泥处理设备公司圣骑士。今年2月份斥资2亿欧收购德国贝二芬格水处理技术有限公司BWT,形成天翔环境在海外运营水处理工程和设备的产业链。此次更将业务领域扩至固废领域,收购德国第二大废物巨头欧绿宝ALBA的中国业务,逐步完成公司从重型装备制造业向全球环保行业综合服务商转型。

事实上,环保并购并非一件易事,不是所有的并购案例最终都能成功。

自2016年5月开始筹划购买万方博通和博惠通100%股权的清新环境于当年10月中旬宣告终止购买资产。对于终止事项清新环境解释称本次交易预案公告后证券市场环境、监管政策等客观情况发生了较大变化,交易各方无法就交易方案细节达成一致意见。根据相关监管规定和要求,以及公司重组事项的工作计划和进度,本次交易各相关方的工作预期难以在规定的时间内全部完成。

清新环境今年5月份拟发行股份募集配套资金不超过86,000万元,其中支付收购标的资产交易的现金对价44,300万元(标的资产拟采用发行股份及支付现金的方式完成),大气治理核心装备生产项目21,700万元,补充上市公司流动资金20,000万元。但中国证监会于2016年6月17日发布了《关于上市公司发行股份购买资产同时募集配套资金的相关问题与解答》,对募集配套资金用途进行了明确规定,这也成为了导致此次购买流产的一个关键性原因。

近两年环保上市企业海外并购已成为一大看点。

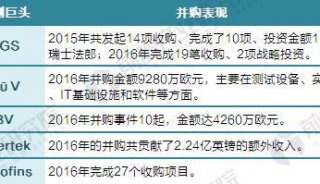

据点绿网统计,2016年环保上市企业海外并购案例15起,涉及金额173亿元,占全年环保上市企业并购金额的62.23%。而2015年收录在案的环保企业海外并购交易(不含尚未达成协议的)总计14笔,涉及总额接超过8亿美元。其中,以技术和产品为目的的收购占10笔。以海外项目运营为目的的收购占4笔。

综合看来,目前已有17家环保上市公司有海外并购经验,其中7家公司实施过多次并购。

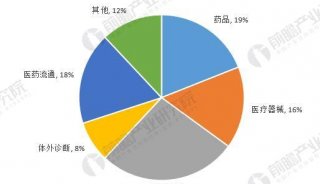

在环保政策利好的大背景下,随着环保上市企业资本实力的增强,环保并购已经成为其版图扩张的重要手段,同时并购的标的不再局限于深耕的传统业务,而是向全产业链扩张。

-

并购

-

焦点事件

-

企业风采

-

并购

-

焦点事件

-

企业风采

-

焦点事件

-

焦点事件