4年拆5“子”IPO,6家总市值抵不上迈瑞四分之一!

4年拆出5个IPO子公司,平均1年“造”1“子”,微创医疗这疯狂的分拆速度,离不开大环境的“紧逼”,但更多是自己的选择。而今全球尚未有分拆12家子公司先例,至于这条路究竟走向何方?若“胜”,是把这庞大的体系走活,从而诞生一个伟大的模式,若“败”,一朝把控不当,或也难逃“失控”。

“太疯狂了。”在微创医疗之前,还没有谁如此毫无顾忌,直接放话“要分拆12家上市公司”。

分拆并非罕见事,不仅是微创医疗,市面上正掀起一股“分拆风”。仅一个月内,前有药明生物拟拆分子公司药明合联于港交所上市,后有乐普医疗拟分拆秉琨医疗至深交所创业板上市。

但微创医疗却是更为疯狂的一个存在:4年内成功分拆5家子公司上市,最高一年内分拆2大子公司至IPO。随着前不久微创心律向港交所主板提交上市申请,如若成功,“微创系”上市平台将增至7家,离昔日的豪言壮语征程过半。

“坦白来说,这更像是一个赌注。”在现实的追捧和击打下,微创医疗现在迫切需要回答一些现实问题:频繁分拆究竟是寻找新的增长商业模式?还是寻找新的融资套利工具?没有人敢准确预测微创分拆帝国的未来,连它的创始人常兆华也不敢打包票。

微创医疗构建的“分拆帝国”

微创医疗正式提出“生产上市公司的公司”是在2020年的股东大会上,并标榜为自己的独特之处。自此,这几乎成为提它必带的一个标签。

彼时,提出这个目标,或也离不开它刚好完成一个成功分拆的案例。2019年科创板正式开板之际,微创医疗分拆的第一家子公司心脉医疗,是当年首批25家科创板上市公司之一。

更多的蛛丝马迹在股东大会上得以获取,常兆华透露,此前一直也在准备将心脉医疗推上市,但过程中发现比较困难,“原本预期再等两三年IPO,但科创板的到来,直接让三年的事情缩短至三个月便实现了。”

这给了他们极大的信心,这股东风也加速了常兆华及微创医疗打造“分拆帝国”的欲望。在常兆华的畅想里,只要实行注册制,从科创板到创业板再到主板……这条路会越来走越宽。彼时,常兆华对于微创医疗的模式提了更高的要求,希望打穿资本市场,连通欧美市场、香港市场及国内市场,“那时,微创的基本脉络就算活了。”

果然,继心脉医疗IPO后,微创医疗接连分拆新通医疗、微创机器人、微创脑科学至港股IPO,微电生理在科创板IPO。尤其值得一提的是,微创脑科学和微电生理IPO时间仅相差1个月。

对于微创来说,这还远不到停手时刻,常兆华不止一次强调目标——分拆12家子公司上市。版图仍在持续扩容,今年,微创医疗分拆第六“子”微创心律,现已递表港交所主板申请上市,如若成功,这场“开拓性的征途”就行将过半。

不仅是母公司生产子公司,分拆的子公司也在形成自己的子集团,如心脉医疗旗下设置4家子公司,包括主营外周静脉业务的蓝脉医疗、主营外周动脉业务的鸿脉医疗、主营肿瘤介入业务的拓脉医疗和美国子公司。

四年成功拆出5个子公司IPO,还有一个在路上……虽然拆分进度快,但微创医疗的分拆模式一直就未逃过被质疑的命运。业界迫切关注着,这家不仅生产产品,更是疯狂将“生产公司”作为自己产品的公司,到底会走向何方?这个经营模式能否实现其持续性增长?是否拆得有些过度?

在长期关注医疗器械领域投资的业内人士张吴看来,首先得明确并非所有公司都具备成功分拆这么多子公司上市的条件,一大关键问题在于“是否具有分拆的能力”,这继而牵涉到产品线分开后会否得到市场认可,投资者会否觉得有价值,同时也要满足研发前置投入达到分拆条件这一大前提。

和乐普医疗分拆偏成熟公司不一样,微创医疗更多是内部孵化,先养早期抢赛道,通俗来说,相当于“育儿所”,借助公司已有平台和人才资源“养孩子”,养到一定阶段,再引入其它投资方进来帮着一起养孩子,投入相对可控,“这对母公司来讲,成本才是最低的。”张吴简单算了一笔账,前期投入一两千万可能相当于四五年后翻10倍的投入。

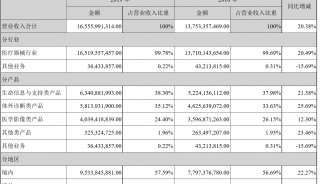

回顾路径来看,微创医疗以心血管支架起家,产品已覆盖心血管、骨科、心率管理、动脉及外周介入、神经介入、心脏瓣膜、机器人、电生理、眼科、医美等众多领域,目前“12+5”平台搭建基本完成。它的业务模式遵循先在公司内部孵化产品,形成一定规模后,这块业务便会被剥离出去,实现单独融资并争取上市。

在“种一棵树,让这棵树长成参天大树”和“种100棵树,让一棵棵小树都成为参天大树,再让这些参天大树互相有支撑作用”这两条路径中,微创医疗选择了后者。这样的发展路线,与创始人的野心和多年前定下的运营模式无不相关,“想打造的是一片树林,而非一棵树,仅靠母公司的利润难以实现心中版图,所以选择‘种很多的小苗’”。

可是这个“疯狂分拆”的模式是否真的能成功?不仅投资人打问号,连微创医疗内部也不完全确信。面对投资人的疑问,掌舵人常兆华曾在股东大会直白地说“只知道我们一定要去做,但能不能做得成,做成什么程度,我们也不知道”,但是成功了,则意味着“只用做好一个公司的资源和时间,做了十倍于这个数字的事情”。

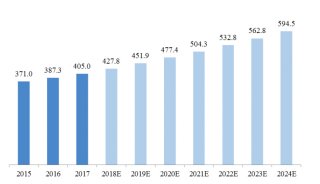

在投资人看来,与器械行业发展的必要性和独特性有关。业内公认,医疗器械行业有一个行业内生规律,与制药行业不同,医疗器械单赛道天花板低、周期更迭快,一般想要获得资本青睐、稳固竞争力、分散风险,企业必须考虑多赛道发展。

“一个公司想发展,如果只有一两个品种就很容易发展不起来,且低于风险的能力较弱,仅靠自己内部力量,增长速度会非常慢,市场会有别的玩家进入,从而失去先机。”张吴格外提及一点,无论是微创还是任何一个器械企业都需要明白,很难仅仅通过自身利润的积累去覆盖七八十个赛道。若想同时攻占七八个赛道并成为主要玩家,除了依靠自己的力量,必然要借助外力资本。

此外,在他看来,“企业压力很大的情况下,外延性并购这条路相对难走,内部分拆去挖掘潜力就很重要。”

可现实情况是,投资者对该解释并不都买账。“分拆”这条路径并非必需,也可以慢慢耕耘,如迈瑞至今不分拆,可却稳稳站住了医疗器械板块市值龙头地位,即使微创分拆多家子公司,但加起来不足1000亿市值,远不敌迈瑞医疗超3000亿的市值。

大举分拆潮背后

微创医疗最大的争议,莫过于母子公司的管理控制、利益分配这种模式。随着不断拆分引入资本从而扩大版图,不少投资人质疑,怎么解决子公司上市对母公司的冲击?进一步引发了母公司空心化及会否失去控制权的担忧。

“微创自己没那么多钱养子公司,投资方输血养子公司,自然要付出代价。”纵观微创医疗旗下分拆上市的几大子公司,母公司虽保有控制权和并表权这一先决条件,但仅仅持股一部分。在张吴看来,此举无疑会对原股东价值产生稀释作用,但发展过程中肯定是有代价的,分拆是为了更好的发展。如果分拆后母子公司发展的更好,那么总体价值在考虑稀释的基础上也是提升了的。对于微创医疗而言,目前是需要见到投资成效的阶段,如何实现投入最小化利益最大化的综合平衡。

如何理解微创?有投资人给出了自己的理解,未来发展取决于树林的规模、品种梯队,以及开花结果的潜力。在业内人士分析看来,纵使通过分拆建立了“庞大且复杂的风险对冲体系”,但多个业务不够成熟,部分领域没有商业化产品,摊子或铺得太大,而且版图虽不断扩容,但市值却不断缩水。

“拆拆拆”背后是否有一些共同的轨迹呢?以微创为首的疯狂拆分的路径,究竟会走向何方?

常年关注器械领域投资的颐道资本管理合伙人赵一珍告诉E药经理人,器械行业频繁的分拆与其本身发展背景也不无相关,可从以下几个方面理解:

首先,一方面医保集采常态化,特别是骨科、心脏介入等高值耗材利润空间挤压极为严重,这类产品上市公司的盈利能力大幅下降;另一方面新冠疫情,手术量下滑影响上市公司营业收入,上市公司业绩承压。

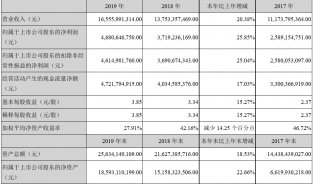

如自医疗器械领域陆续进入集采之后,微创医疗也面临着承担着较大的业绩压力,进入2020年就开始全面亏损,2020年出现5年来的首次亏损,全年净亏损额达1.91亿美元;2021年净亏损额扩大至2.76亿美元;2022年则直接亏损再扩大超50%,达4.37亿美元。

其次,资本运作导致创新医疗器械融资市场活跃,一是有助于拓宽融资渠道的拓宽,比如创新类大多是高精医疗器械,研发周期较长、研发成本较高,绝大部分公司没有足够的销售来支持庞大的研发费用。二是创新业务的并购和投资增加了很多负债,债务规模增长过快、有息负债过高、商誉减值均会降低公司利润规模,也会给公司现金流带来不小的压力,上市利于降低负债率,增加经营性现金流。

张吴同样有类似看法,医疗器械行业本身所具的一些特性也是主要触发点之一。“每一个细分的品种市场规模都不大,但是所有的品种加起来就特别多且杂,发展起来并不容易,又加上遇到集采了。”

“一般来说,子公司单独上市的估值比在母公司融资估值能提高3-5倍,分拆成熟业务再次上市融资,可以实现市值和财富双增长。”赵一珍告诉E药经理人。这无疑加强了分拆上市的吸引力。

另一大关键问题就是“公司管理层激励”问题。在张吴看来,医疗器械行业,是知识密集型、技术密集型,主要靠人才团队,人才激励也是分拆着重考虑的一大因素。赵一珍同样认为,在内部管理层面,树立内部业务,提升子公司管理层激励,增加人才运营效率,有助于降低管理成本。

在发展过程中,微创医疗经历过不少波折。早年间鲜少的一篇媒体报道提及,创始人常兆华是技术出身,一开始并不能在商业领域如鱼得水,所以在“公司创立前几年,高管团队换了七八次,有些时候几乎是‘政变式’的。”寥寥数语或可窥见微创一度面临生死存亡的选择,前期的教训和跟头也使常兆华在后期较为重视管理层激励以“留人”。“一个池塘容不下这么多人才,只能建立很多池塘。”常兆华曾言,让平台里的同事能够参与到各个子公司的成长中,“浇水施肥”是一件很重要的事,积极性不高很容易跳槽。

“这些大型上市企业是最早一批我国器械市场需求增长获益的企业,公司拆分背后有扩展业务布局特别是提高海外市场的占有率,简化业务管理的急迫性。”赵一珍继而分析,加上细分领域的国产化进度,产业结构化特征非常明显。医疗器械行业尤其是骨科、心脏介入耗材等细分行业的中低端市场基本实现了国产替代,跑出了行业龙头。

但是,她强调,大部分没有实现国产替代的细分行业,还被海外企业卡着脖子。国内创新医疗器械企业如果弯道超车,势必需要资本运作支持,需要合理地分配资金,在研发上加大投入推动技术优势发展,进一步拓展销售渠道,这些都将促进国内企业占据更多市场份额。

诸多因素也就掀起了国内诸多器械企业的分拆潮,与资本“共舞”。同时,赵一珍也提出了自己的顾虑,这些公司的拆分,也需要关注到拆分后可能面临的资源利用率低下,中小股东利益保护等问题。

“持有微创还是有风险投资的味道。”微创们分拆后的未来,至今仍然是横亘在大家头上的疑问。

-

财报

-

财报

-

企业风采

-

企业风采